Относительное спокойствие рынка биткоина на прошлой неделе не продлится долго и сменится периодом повышенной волатильности. Об этом сообщили в Glassnode.

И в ончейн-индикаторах, и в бессрочных контрактах наступило равновесие. Это отражается как по уменьшению темпов реализации прибылей и убытков, так и по возврату ставок финансирования к нейтральному уровню. Согласно аналитикам, подобные признаки говорят о значительном сокращении спекуляций.

За последние несколько месяцев чистый приток капитала в биткоин начал замедляться — в 89% дней наблюдались значения выше текущих. Специалисты подчеркнули, что подобные периоды бездействия обычно предшествуют значительному росту волатильности.

Данные: Glassnode.

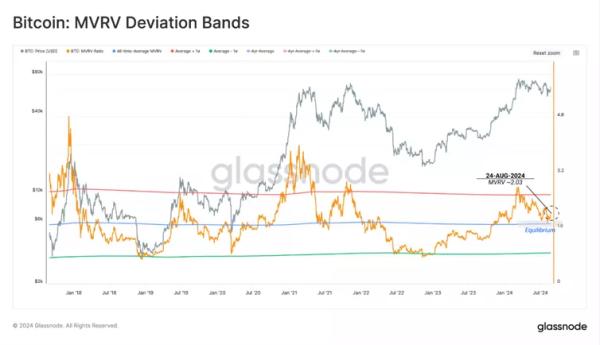

Коэффициент MVRV (2,03) вернулся к своему равновесному показателю (1,72), сигнализируя о затухании ажиотажа после запуска ETF. Исторически эта критическая отметка знаменовала переход между бычьим и медвежьим рынками.

Данные: Glassnode.

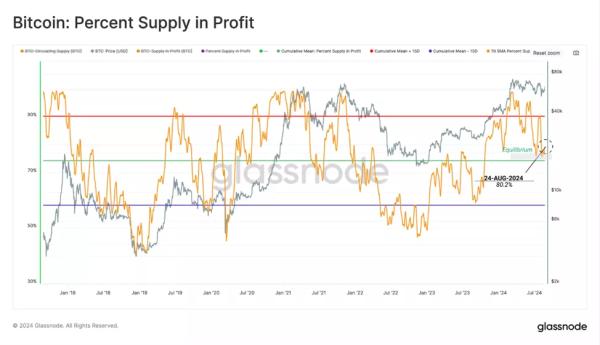

Аналогичная картина сложилась и в показателе доли монет в прибыли (80,2%).

Данные: Glassnode.

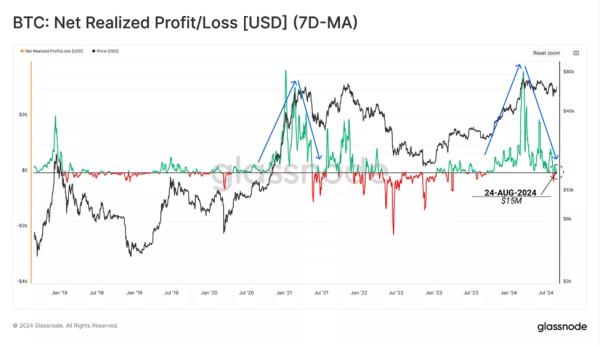

Суточный показатель чистой реализованной прибыли опустился до $15 млн, что резко контрастирует с $3,6 млрд в момент обновления ATH в марте.

Обычно эта метрика возвращается к нейтральному уровню вблизи точек перегиба, таких как продолжение тенденции или разворот обратно в нисходящий тренд, указали эксперты.

Данные: Glassnode.

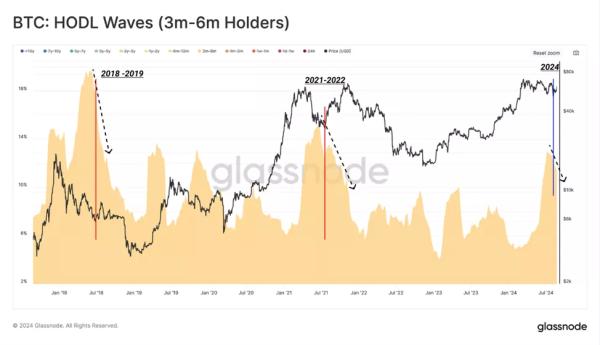

В настоящее время монеты в «возрасте» трех-шести месяцев составляют более 12,5% от общего объема доступного предложения, что демонстрирует сходство с распродажей середины 2021 года и пиком медвежьего рынка 2018 года.

Рост доли биткоинов в этом временном диапазоне указывает на проверку доверия новых инвесторов, часть из которых переходит в разряд ходлеров.

Данные: Glassnode.

Аналитики зафиксировали значительный всплеск убытков у недавних покупателей биткоинов с начала июля. По своим масштабам капитуляция сравнима с крупными точками перегиба в прошлом. Оставшиеся нереализованными монеты по статистике с меньшей вероятностью потратят в ближайшее время.

Данные: Glassnode.

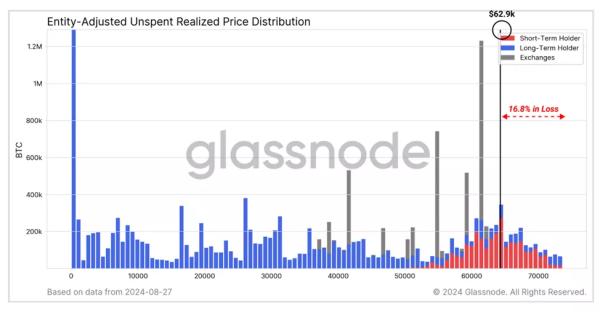

Согласно графику структуры уровней реализованной цены в контексте UTXO (URPD), 480 000 BTC из тех биткоинов, которые инвесторы приобрели выше $62 900, наблюдавшихся на момент написания, находятся в статусе «ходлинга». Нереализованный убыток по ним достигает 16,9%.

Данные: Glassnode.

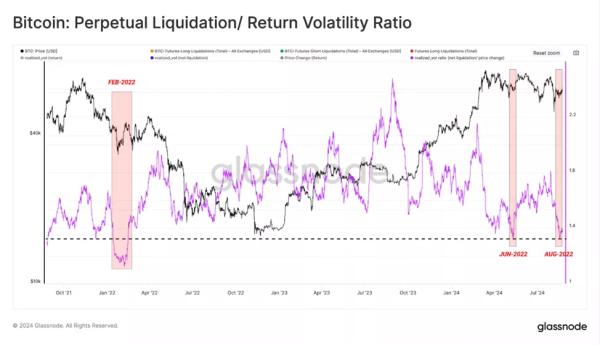

В заключении специалисты рассмотрели ситуацию на рынке бессрочных контрактов. Они обнаружили снижение соотношения стоимости и объема ликвидаций до отметок февраля 2022 года. Это позволило утверждать о значительном ослаблении спекулятивного интереса.

Данные: Glassnode.

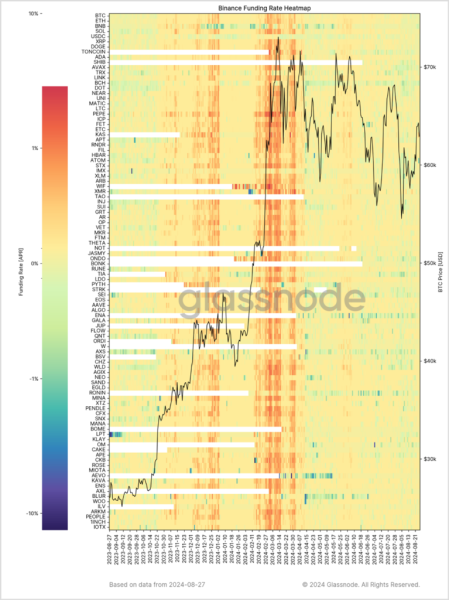

Подобное явление характерно и для более широкой экосистемы цифровых активов, если судить через призму ставки финансирования. Это подтверждает гипотезу о серьезной перезагрузке спекулятивного интереса, и поэтому спотовые рынки, скорее всего, в ближайшей перспективе будут играть ведущую роль, указали эксперты.

Данные: Glassnode.

Напомним, в ночь на среду, 28 августа, котировки первой криптовалюты опустились ниже психологического уровня $60 000. Динамику усилил срыв стоп-приказов, о чем говорит увеличение объема торгов.

Ранее в QCP Capital спрогнозировали, что курс первой криптовалюты останется в узком коридоре от $62 000 до $67 000 в ближайшей перспективе, о чем говорит нерешительность в опционах.